Czy bank potrzebuje CRM? To ważne pytanie, bo przez dynamiczne zmiany w sektorze finansowym i zmieniające się nawyki konsumenckie, zwłaszcza młodego pokolenia, banki spółdzielcze stają przed wyzwaniem sprostania rosnącym oczekiwaniom klientów.

Nie wystarczy już oferowanie tradycyjnych produktów, takich jak kredyty czy lokaty. Klienci oczekują kompleksowej obsługi, a w tym również dostępu do produktów pozaodsetkowych, takich jak ubezpieczenia.

Idea „zacznijmy sprzedawać więcej” wydaje się prosta, ale wdrożenie jej w życie bywa trudne. Dlaczego bankom spółdzielczym tak ciężko ruszyć do przodu? Gdzie tkwią problemy i jak inwestycja w system CRM może je rozwiązać?

Oto 8 sygnałów, które powinny Ci pokazać, że już czas na wdrożenie CRM w banku.

Rozproszony system pracy

Wiele banków spółdzielczych korzysta z różnorodnych systemów i narzędzi do zarządzania poszczególnymi obszarami działalności — od sprzedaży i marketingu po obsługę klienta i zarządzanie siecią sprzedaży.

Dane są rozproszone w różnych miejscach: systemach, arkuszach kalkulacyjnych czy folderach na komputerach pracowników.

Gdy kluczowy pracownik jest nieobecny, nikt nie wie, gdzie znaleźć potrzebne informacje. Trudno przejąć czyjeś zadania, bo nie wiadomo, na czym stanęły ostatnie ustalenia.

Z tego co dostępne w systemach, trudno cokolwiek wyczytać i poukładać w logiczną całość. Niestety wciąż wiele osób trzyma dużo informacji tylko u siebie, albo na systemach, do których reszta zespołu nie ma dostępu.

Takie rozdrobnienie informacji i brak integracji danych w jednym centralnie dostępnym dla wszystkich pracowników miejscu, spowalnia wszelkie procesy i prowadzi do nieporozumień. Całość negatywnie wpływa na współpracę wewnątrz firmy, ale i na relacje z klientami.

Niepełny obraz klienta

Wyobraź sobie teraz doradcę spotykającego się z klientem bez dostępu do jego pełnej historii finansowej, preferencji czy wcześniejszych interakcji z bankiem. Może też zdarzyć się, że przy dużej liczbie klientów ten sam doradca nie pamięta szczegółów ostatniej rozmowy sprzed tygodnia.

Taka sytuacja wydłuża czas obsługi, a przede wszystkim obniża jej jakość. Bez dostępu do kluczowych informacji, pracownik traci czas na przeszukiwanie różnych źródeł danych, a to prowadzi tylko do chaosu i frustracji zarówno po stronie doradcy, jak i klienta.

Wyzwania w procesie sprzedaży

Jeśli handlowiec spędza więcej czasu na ręcznym wprowadzaniu danych i czynnościach administracyjnych, niż na rozmowie z klientem i rzeczywistej sprzedaży, to znak, że w banku potrzebne są lepsze narzędzia do zarządzania procesami.

Współczesne technologie pozwalają na automatyzację wielu powtarzalnych zadań, co daje doradcom więcej czasu na pogłębione rozmowy z klientami i identyfikację ich potrzeb wykraczających poza podstawowe produkty.

Utracone lub zapomniane leady

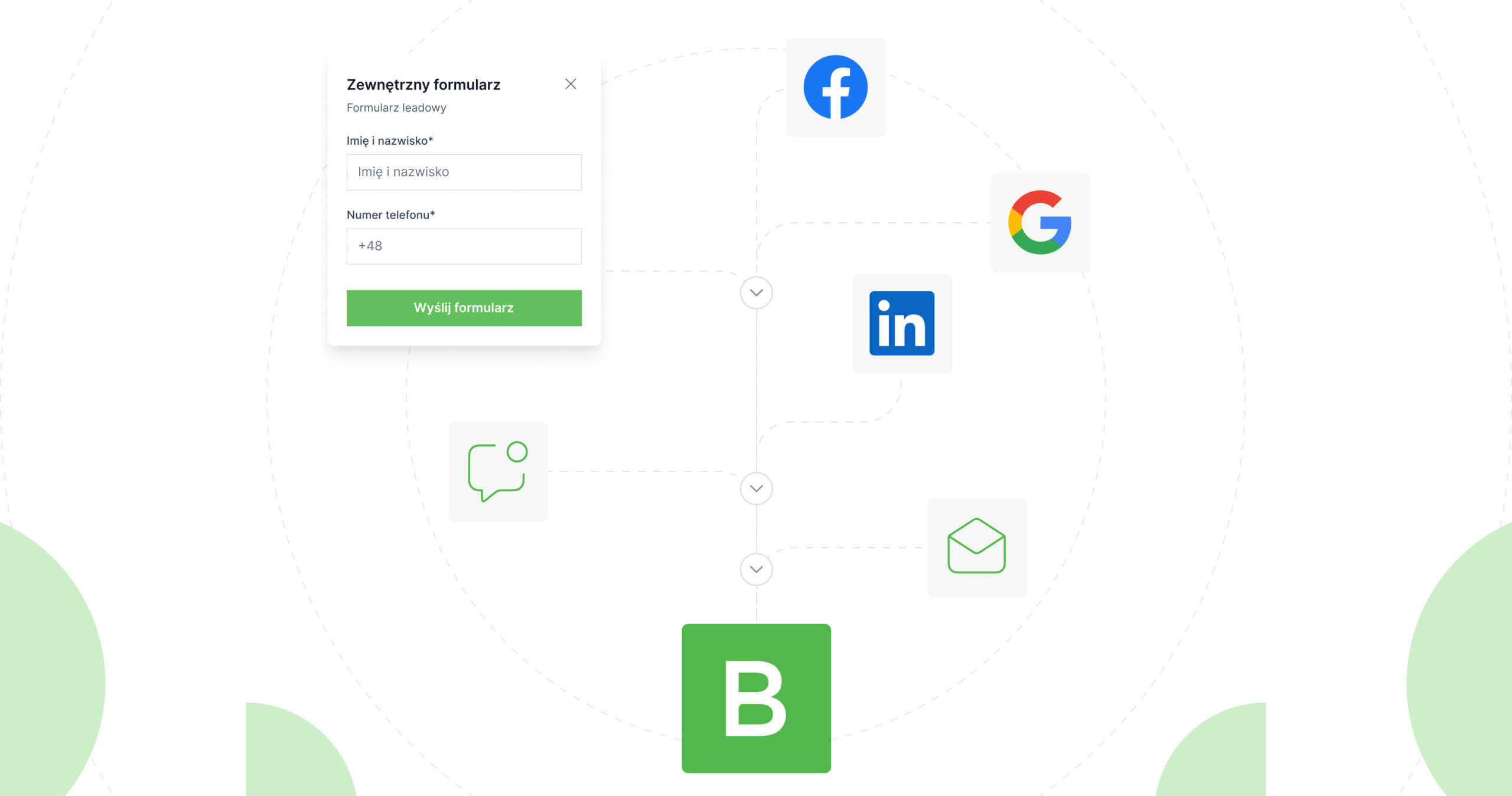

A teraz zastanówmy się, co się dzieje, gdy klient kontaktuje się przez formularz na stronie, a nikt do niego nie oddzwania? Taki brak synchronizacji między działami marketingu i sprzedaży może prowadzić do utraty potencjalnych klientów.

Nie wspominając już o tym, że zdarza się, że raporty z leadami z różnych kampanii marketingowych spływają do handlowców z opóźnieniem i z brakami.

Opóźnienia w przekazywaniu leadów, niepełne informacje czy zwykłe przeoczenia powodują, że szanse sprzedażowe przepadają. Wszyscy przecież wiemy, że w dzisiejszych czasach klienci, zwłaszcza młodsi, nie będą czekać — zwrócą się do konkurencji.

Rosnące oczekiwania klientów

Banki spółdzielcze słyną z bliskości z klientem. Doradcy mogą wiedzieć o swoich klientach bardzo dużo, ale bez spisania swojej wiedzy i odpowiednich danych, które daje się szybko filtrować i analizować pod kątem personalizacji produktów i usług, mogą rozmawiać z nimi tylko o ogólnikach.

Bez systematycznego zarządzania relacjami trudno jest pamiętać o wszystkich ważnych terminach i okazjach sprzedażowych. Niestety, brak odpowiednich narzędzi sprawia, że potencjał klientów nie jest w pełni wykorzystywany i bank na tym traci. Klienci odpływają, a wraz z nimi potencjalne przychody.

Polecany artykuł:

Spadająca lojalność klientów

Zauważ, że utrzymanie lojalności klientów wymaga regularnego kontaktu i proaktywnego podejścia — przypominania o kończących się umowach czy proponowania nowych, atrakcyjnych ofert.

Bez odpowiednich narzędzi do zarządzania relacjami z klientami, handlowcom ciężko jest pamiętać o wszystkim. Jeśli nie zanotują sami powiadomienia w kalendarzu, zapominają o kliencie, który mógłby generować stały dochód.

Problemy z raportowaniem i analizą

Kolejny problem rykoszetem odbija się na kierownikach sprzedaży. Rozproszone i niespójne dane utrudniają im tworzenie rzetelnych raportów. Wykonywanie analiz niezbędnych do podejmowania strategicznych decyzji, jest utrudnione przez braki w danych.

Efekt jest taki, że bez solidnych danych trudno jest im optymalizować procesy i konkurować z innymi bankami na rynku.

Wzrost konkurencji i konieczność szybkiej adaptacji

Mniejsze lokalne banki muszą konkurować nie tylko z dużymi bankami komercyjnymi, ale także z nowymi graczami na rynku, takimi jak fintechy.

Pozytywnym sygnałem, że banki spółdzielcze chcą im dorównywać, jest fakt, że coraz więcej z nich dostrzega potrzebę zmian i inwestuje w nowoczesne rozwiązania.

Przykładem jest Nicolaus Bank, który tworzy przestrzenie takie jak Nicolaus Bank Cafe — miejsca spotkań dla klientów i doradców. Bank stawia na lepsze zaspokajanie oczekiwań współczesnych klientów oraz rozwój sprzedaży produktów finansowych i ubezpieczeniowych.

Ten cel ma zaspokoić wdrożenie systemu CRM. Mając dedykowany CRM dla banków, doradcy zyskują dostęp do pełnego obrazu klienta, a zintegrowane dane z różnych działów umożliwią nie tylko efektywną rozmowę i oferowanie rozwiązań na bieżąco, ale także prowadzenie działań marketingowych ze spersonalizowaną ofertą w momencie, w którym klient będzie jej z dużym prawdopodobieństwem potrzebował.

Mój bank potrzebuje CRM

Nieefektywna sprzedaż w banku często wynika z braku spójnych narzędzi wspierających procesy obsługi klienta i zarządzanie danymi.

Współczesna platforma CRM pozwala zintegrować informacje, zapewniając ciągły przepływ danych o potrzebach klientów. Dzięki temu segment kredytowy i inne obszary mogą zaoferować bardziej korzystne rozwiązania dopasowane do oczekiwań klientów.

CRM posiada funkcje umożliwiające dostęp do informacji w czasie rzeczywistym, co znacząco zwiększa efektywność działań sprzedażowych.

System 360 stopni wspiera management w zarządzaniu przedsiębiorstwem, ułatwiając zgłaszanie potrzeb oraz personalizację ofert.

Wdrożenie takiego rozwiązania pozwala na skrócenie czasu obsługi i zwiększenie zadowolenia klientów przy jednym kliknięciu.

Pytania i odpowiedzi:

Jak system CRM wspiera zarządzanie relacją z klientem?

System CRM umożliwia zbieranie i analizowanie informacji o kliencie, co pozwala lepiej rozumieć jego potrzeby i oczekiwania. Dzięki temu banki mogą budować trwalsze relacje z klientami, zwiększając satysfakcję klientów oraz efektywność komunikacji i procesów sprzedażowych.

W jaki sposób system CRM zwiększa potencjał zakupowy klientów?

Dzięki dostępnych informacji zgromadzonych w systemie CRM możliwe jest personalizowanie ofert i tworzenie strategii dodatkowej sprzedaży. Skuteczna komunikacja oparta na danych pozwala na wykorzystanie pełnego potencjału zakupowego każdego klienta.

Jak wdrażać system CRM, aby osiągnąć efektywny proces obsługi klienta?

Wdrażanie systemu CRM wymaga przemyślanej analizy potrzeb i oczekiwań firmy oraz klientów. Kluczowe są jasne cele, integracja z istniejącymi systemami oraz szkolenie zespołu. Efektywne wdrożenie usprawnia obsługę klienta i zarządzanie danymi.

Jak system CRM wpływa na organizację kampanii sprzedażowych?

CRM umożliwia planowanie i zarządzanie kampaniami opartymi na danych o klientach. System CRM w sektorze finansowym usprawnia zarządzanie informacjami o kliencie, ułatwiając personalizację produktów bankowych i komunikacji. Dzięki segmentacji i analizie customer data firmy mogą precyzyjnie targetować kampanie.